July 1 〜 July 7 2019

高額学費ローンの債務者達が始めた

1.6兆ドル返済ボイコットのリベンジ

木曜に243回目の独立記念日を迎えた今週のアメリカでは、金曜に発表された6月雇用統計で22万4000の予想を上回る

新たな仕事が生み出され、仕事を探す国民が増えたことから失業率は0.1%アップの3.7%となっているけれど、

これは引き続き過去50年で最低レベル。

加えて株価も史上最高レベルなので、トランプ大統領は事あるごとにアメリカの「Strong Economy」の

手柄を掲げているけれど、その割にトランプ氏と株式市場関係者がFED(連銀)に強く求めているのが好景気の際には上昇してしかるべき

公定歩合の引き下げ。

先週の株式市場は7月半ばの公定歩合引き下げを見込んで 既に大きな上げ幅を見せていたけれど、そんな矛盾に現れているのが

アメリカ経済が実際には多額の負債を抱えて火の車状態になっている内情。

そんな経済指標と正反対のアメリカ経済の実態については 経済専門家からYouTuberまでもが指摘しているけれど、

次に訪れるメガ・リセッションで 前回2008年のファイナンシャル・クライシスを招いたサブプライム・ローンの役割を果たすと見込まれるのが

学費ローン。

2019年の段階で1.6兆ドルに達している学費ローンは、大統領選挙の争点の1つにもなる深刻な社会問題であり

経済破綻をもたらすトリガーと言われるもの。大学を出る若者が抱える平均的な学費ローンは3万5000ドル。

でも社会に出れば家賃や生活費を支払い、公共交通機関が整った大都市でない限りは通勤には車が必要。

初任給でこれらを支払いながら、ローンが返済できる仕事は極めて少なく、

ローンを抱える大学卒業者7000人を対象にしたアンケート調査よれば、その半分以上が「借金をしてまで大学に通ったことを後悔している」と回答しているのだった。

「学費ローンを抱えている」というと 若いミレニアル世代を想像するけれど 実際には上のグラフを見れば分かる通り、

60歳を過ぎてリタイアの年齢に達しても学費ローンを支払い続けている人々は2017年の段階で債務者全体の7%。

これが意味するのは学費ローンが一生に渡って付き纏う借金になるということで、事実70歳以上の債務者が抱えるローンの平均額は2万7013ドルとなっているのだった。

アメリカで学費ローンを借金地獄にしているのはSallie Mae / サリー・マエ、Navient / ナヴィエントという 2大プライベート・ローン会社。

ある債務者は4万5000ドルの学費ローンを組み、既に6万ドルを返済したものの、それでも残高は借入金を大きく上回る6万3000ドル。

これを一括で支払ったとしても4万5000ドルの借入金の273%を返済する計算であるけれど、

それが出来なければ6万3000ドルの残高を返済する過程で更に利息が膨らむ結果、いくら払っても返済額が増えるだけの借金地獄状態。

こんな酷い状況が野放しになる背景にあるのは、学費ローンが経済力も担保も無い学生を対象にしている性格上、

個人破産の申請では支払義務を逃れることが出来ず、返済まで一生に渡って払い続けることを前提に組まれるローンであること。

加えて学費ローンには悪質ローン会社から債務者の権利を守る消費者プロテクション・プログラムが存在していないこと。

そのため前述の2大プライベート・ローン会社が好き放題に利率を跳ね上げては、悪徳金融業者のような取り立てを行っているのが現状。

これらのローン会社は支払いが滞れば、雇用主の給与支払いから返済額を差し引き、

それが出来なければ1ヵ月に軽く50通と言われる取り立て通知を送付する一方で、夜中でも取り立ての電話をしてくるとのこと。

滞りの期間が長くなればなるほど、そのローンがどんどん悪質な取り立てを行う業者に転売されていくので、更に嫌がらせが悪化するのはどの国でも同じシナリオなのだった。

どんなに払っても決して終わらないローンと、悪質な取り立てに業を煮やした人々が数年前からオンラインのグラスルーツ・ムーブメントとしてスタートしたのが

その返済をボイコットする抗議活動。

Reddit.com上には学費ローン・デフォルターのコミュニティが存在しており、今やその存在はメインストリート・メディアでも報じられるほど。

徐々にボイコットが広がる状況を受けて 2018年第4四半期には学費ローンの11.4%、金額にして1,664億ドルが ”デリンクエンシー

(最低90日の支払いが遅れている、もしくはデフォルト)”

になっており、これは過去最大の数字なのだった。

経済の専門家は「学費ローンを踏み倒せば債権者に訴えられ、何か月も銀行口座にアクセスが不可能になり、

家を買う事も売ることも出来ない」とそのリスクを訴えるものの、

学費ローンを滞納する若者は銀行口座を持たずにPayPalやスターバックスのカード、もしくはビットコインのアカウントを

銀行口座の代わりにしているので債務者が差し押さえる銀行口座を持たないケースが多いのだった。

また家を買う気が無いので、売る事も考えておらず、アパートのレントはデポジットさえ払えばクレジット・スコアが悪くても全く問題なく契約が出来るとのこと。

さらにローンを踏み倒す債務者がどんどん増えてきているので、債権者はその1人1人を訴えるだけのバジェットを持っておらず、

若い世代ほどローン踏み倒しの制裁インパクトが少ないライフスタイルをしているのだった。

とは言ってもデフォルターになっている債務者は 最初からローンを踏み倒すつもりで借金をしたのではなく、

誰もが少ない給与をやりくりしながら、毎月ミニマム・ペイメントを返済し続け、そのうちの何回かの支払いを やむを得ずスキップしてしまったことから

負債額が雪だるま式に膨らみ、一生を掛けても返済が不可能な金額になってしまった人々。

こうした人々は最初は後ろめたい思いでローンの支払いをストップしたものの、自分の借りた金額、返済してきた金額、

大学で受けた教育の実用性の無さ、自分が現在している仕事にその学歴が必要なかった事実など、全てを踏まえて

不必要に高額な学費を請求する教育制度、悪徳ローンを容認する金融システム、

大学卒業者が学費ローンを返済しながら生活できるだけの給与を払う仕事が供給できない社会、

「高額給与の仕事には高学歴が必要」と報じる一方で ローン返済が出来ない場合の恐怖を煽るメディアを含む、

世の中全体に対する抗議活動として行っているのが 学費ローンの支払いボイコット。

「これだけ間違った世の中を根源から正すリフォームのためには、全ての債務者が借金の奴隷になるのではなく、

堂々と人権を公使して支払いをボイコットするべき」というのがそのメッセージ。

私がこのムーブメントを決して軽視出来ないと思うのもまさにこの部分で、

彼らは似合わないグッチに無駄遣いをして増やしたカードローンを踏み倒そうとしているのではなく、

社会のルールに従って散々正しいことを試みた結果、システムの不正と不公平さに目覚めた人々。

借金の踏み倒しに正義を持ち込んだ初のジェネレーションなのだった。

でもそんな強気のボイコットに至るまでには、誰もが最低一度は経験しているのが 自殺を考えるほどの経済的な困窮と、取り立てのプレッシャー。

デフォルターのオンライン・コミュニティには、「手取り3500ドルの月給を受け取りながらも

家賃1200ドル、学費ローンの返済2400ドルで 既に収入がマイナスになるために クレジットカード・ローンを増やすしかない生活、

そのカードローンも学費ローンを抱えているせいで利率が高いという悪循環」、「何の贅沢もせず、 ただ大学で学んだだけのために

一生借金の奴隷になった状況」などを訴えるポストが見られる一方で、特に昨年から増えているのが

「毎月900ドルの支払いをストップして1年近くが経過するけれど、自分の経済状態がマシになった以外は

何の影響もない」、

「ローンの支払を止めたらクレジット・スコアが下がり、クレジット・カードの限度額を若干減らされたけれど、

その分を貯金して車の頭金として50%を支払ったら、残りの50%は簡単にローンを組むことが出来た」など、

デフォルターが語る自らの経験談。

その殆どが 「取り立てプレッシャーの凌ぎ方さえ心得れば、

実際には社会やメディアが脅すほどのペナルティが課せられる訳ではない」、「世の中のシステムが間違っているのだから、

ローンの返済が出来ないことを恥じるべきではない」と デフォルトを奨励するポストをしているのだった。

アメリカ社会における学費ローンは、担保なしに簡単に組めるローンの代表。何故金融機関が払い戻しの保証が無い学生に借金をさせるかと言えば、

その借金がセキュアタイズ(証券化)されて デリバティブ(金融商品)となり、金融会社の巨大な収入源となるため。

上の図は2008年のファイナンシャル・クライシスを招いた住宅ローン・デリバティブの仕組みを簡略化したもの。

この時にはバンクがローンを組んで、それをFanny Mae / ファニー・マエというローン会社に売却。

次にファニー・マエが複数のローンをパッケージにしたMBS(モーゲージ・バックド・セキュリティ) という デリバティブを クリエイトして、インベストメント・バンクやヘッジ・ファンドに売却。

それを買い取った側は、「リスクも利益も高いMBS(デフォルトになる可能性が高い、高金利の住宅ローン)」と 「安全で低金利のMBS」を組み合わせて、

リスクレベルを調節した新たなMBSパッケージをクリエイト。

新たな MBSのパッケージは誰にも正当な価値判断が出来ないため、”AAA” という適当なレーティングのお墨付きで

世界中のヘッジファンドや投資家に売却され、巨額な利益をもたらし続けたのだった。

すなわち本来だったら価値がゼロのローンまで、他のローンとの抱き合わせで商品化しては大きな利益を上げていたのがこの時代。

加えてパッケージ化の複雑なプロセスでどんどん膨れ上がったローンの利益が、債務者側の負担となってシフトされる仕組みであったのは言うまでもないこと。

2008年の金融崩壊の際には、2004年から徐々に始まった金利の上昇が債務者をデフォルトに追い込み、

MBSの末端市場が崩壊。MBSの価値激減に伴う巨額の負債が大手銀行にも のしかかったことから、政府が救済のベイルアウトを行ったというのがそのシナリオなのだった。

要するに儲かる時には散々儲けられるだけでなく、破綻すれば政府に救ってもらえるのが デリバティブによって金融業界全般に広まった

利益搾取のネットワーク。学費ローン、住宅ローンと聞けば、一般庶民はお金を借りた側と貸した側の間だけの話と思いがちであるけれど、

実際には世界中の金融機関を巻き込んだデリバティブ取引の一部。

だからこそ破綻すれば政府が救わなければならない状況になっているのだった。

そもそもアメリカには経済力と経済活動の健全さの指針となるクレジット・スコアなるものが存在するけれど、

そのコンセプトは個人にどれだけ借金をする経済力があるかを示すもの。

そしてその庶民の借金と経済活動が トップ1%の収入源というのが 現在の中央集権体制の金融システム。

これはフランス革命が起こった18世紀でも21世紀でも全く同じどころか、フランス革命時に国民の税金が支えていたのがトップ2%の生活であったことを思えば、

現代はそれを上回る不平等時代と言えるもの。

それに目覚めつつある一般庶民が単にプラカードを持ってストリートをねり歩くより、ローンの支払いを止めるという抗議活動に本腰を入れた時には

本当に起こっても不思議ではないのが経済のリセット。

特にアメリカでは学費ローンに加えて自動車ローン、クレジットカード・ローンもデリンクエンシーが増えているだけに、

これらのローンがアメリカ経済にパーフェクト・ストームをもたらす日を予測する声さえ聞かれるのだった。

|

執筆者プロフィール 秋山曜子。 東京生まれ。 成蹊大学法学部卒業。丸の内のOL、バイヤー、マーケティング会社勤務を経て、渡米。以来、マンハッタン在住。 FIT在学後、マガジン・エディター、フリーランス・ライター&リサーチャーを務めた後、1996年にパートナーと共に ヴァーチャル・ショッピング・ネットワーク / CUBE New Yorkをスタート。 その後、2000年に独立し、CUBE New York Inc.を設立。以来、同社代表を務める。 Eコマース、ウェブサイト運営と共に、個人と企業に対する カルチャー&イメージ・コンサルテーション、ビジネス・インキュベーションを行う。 |

|

|

|

|

|

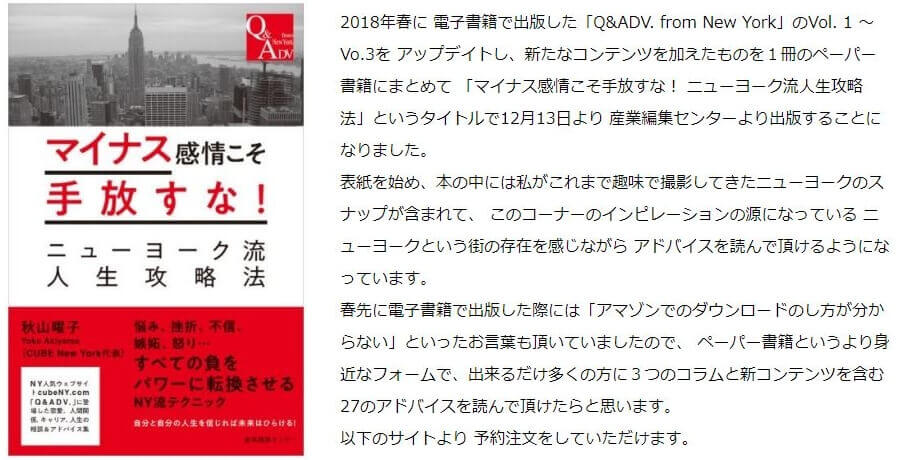

★ 書籍出版のお知らせ ★

アマゾン・ドットコムからのご注文

楽天ブックスからのご注文

当社に頂戴した商品のレビュー、コーナーへのご感想、Q&ADVへのご相談を含む 全てのEメールは、 匿名にて当社のコンテンツ(コラムや 当社が関わる雑誌記事等の出版物)として使用される場合がございます。 掲載をご希望でない場合は、メールにその旨ご記入をお願いいたします。 Q&ADVのご相談については掲載を前提に頂いたものと自動的に判断されます。 掲載されない形でのご相談はプライベート・セッションへのお申込みをお勧めいたします。 一度掲載されたコンテンツは、当社の編集作業を経た当社がコピーライトを所有するコンテンツと見なされますので、 その使用に関するクレームへの対応はご遠慮させて頂きます。

Copyright © Yoko Akiyama & Cube New York Inc. 2019.